Nesta breve resenha, apenas são apresentados o regime geral, o regime proteção na eventualidade de desemprego e os regimes de pensões complementares que abrangem todos os trabalhadores por conta de outrem do setor privado.

O regime geral assenta numa hierarquia de instituições nacionais, regionais e locais,

estruturadas conforme o tipo de eventualidade, geridas de forma paritária e tuteladas pelos Ministérios responsáveis pela Segurança Social (Ministério da Economia, das Finanças e da Soberania Industrial e Digital, e Ministério do Trabalho, da Saúde e das Famílias).

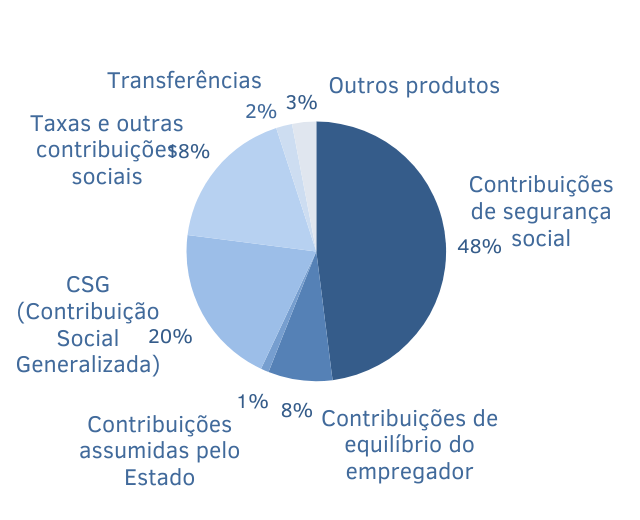

O regime geral de segurança social é financiado em cerca de 80% por contribuições e impostos e taxas baseados nas remunerações. (veja-se o quadro detalhado das taxas).

As contribuições são calculadas com base em taxas estabelecidas a nível nacional e são suportadas em parte pela entidade empregadora e, em parte pelo trabalhador por conta de outrem.

Os impostos e taxas afetados (ITAF) são descontos obrigatórios explicitamente alocados ao financiamento da proteção social, entre os quais a contribuição social generalizada (CSG) que representa, por si só, mais de metade dos ITAF.

A contribuição social generalizada (CSG) e a contribuição para o reembolso da dívida social (CRDS) incidem sobre os rendimentos de trabalho e rendimentos equiparados, rendimentos patrimoniais, produtos de investimento e sorteios. As pessoas que residem fiscalmente em França e que se encontram, seja a que título for, a cargo do regime francês obrigatório do seguro de doença são sujeitas à CRDS (0,5 %) e à CSG de acordo com as taxas seguintes:

As pessoas titulares de uma pensão de um regime francês, são exoneradas ou sujeitas à CSG, à CRDS e/ou à CASA (contribuição complementar de solidariedade para a autonomia) consoante o rendimento de referência (RFR). Para 2025, a taxa aplicada depende dos rendimentos indicados na declaração 2024 relativamente aos rendimentos de 2023.

| Rendimento coletável de referência do ano 2023 (apenas para quociente familiar 1) |

Taxas de imposição em 2025 |

|---|---|

| Inferior ou igual a 12.817 € | Nenhuma imposição |

| Entre 12.818 e 16.755 € | CSG à taxa de 3,8% CRDS : 0,5% |

| Entre 16.756 € e 26.004 € | CSG à taxa de 6,6% CRDS : 0,5% CASA : 0,3% |

| Superior ou igual a 26.004 € | CSG à taxa plena de 8,3% CRDS : 0,5% CASA : 0,3% |

Além disso, a retenção de uma contribuição de 1% relativamente ao seguro de doença é igualmente efetuada sobre as pensões complementares.

No que diz respeito às pessoas não residentes fiscalmente em França mas abrangidas por um regime obrigatório de seguro de doença, a quotização de seguro de doença é de:

O regime geral abrange os trabalhadores por conta de outrem do setor privado da indústria, do comércio e dos serviços. Desde 2018, também gere os riscos sociais dos trabalhadores independentes (artesão, industrial, comerciante) e as profissões liberais não reguladas.

Está organizado com base na proteção de seis eventualidades:

Também, existe um regime de seguro de desemprego que abrange a totalidade dos trabalhadores assalariados do regime geral e do regime agrícola.

Assim que uma entidade patronal contrata um trabalhador assalariado em França, ela tem de apresentar uma declaração prévia à contratação (Déclaration préalable à l'embauche, DPAE) junto da Urssaf- Union de recouvrement des cotisations de sécurité sociale et d'allocations familiales, onde se encontra abrangida. Esta declaração permite nomeadamente requerer a inscrição do trabalhador na segurança social, caso o interessado não disponha de número de beneficiário e estabelecer o seu enquadramento no seguro de desemprego. Quanto às pensões complementares, o trabalhador assalariado é inscrito junto da caixa de reforma complementar à qual aderiu a entidade empregadora em conformidade com o tipo de atividade e lugar de implantação da empresa.

As quotizações e contribuições sociais são coletadas e repartidas pelas Urssaf. Servem para financiar o reembolso das despesas com cuidados de saúde, o subsídio diário no caso de baixa médica, de licença de maternidade ou no caso de acidente de trabalho, tal como para pagar as pensões de velhice de base e os abonos de família dos beneficiários do regime geral da Segurança social.

As contribuições de reforma complementar são coletadas pelas caixas Agirc-Arrco.

Mais esclarecimentos acerca da cobrança das contribuições no site da Urssaf Caixa nacional.

A entidade patronal cuja sede se encontra no estrangeiro e não tenha estabelecimento em França, quando contrata um trabalhador assalariado em França para exercer uma atividade neste país, deve preencher, em relação ao dito trabalhador, as obrigações que lhe incumbem relativamente às declarações e ao pagamento das contribuições em França, junto de:

Relativamente às pensões complementares, a instituição designada é:

Informações suplementares para empresas sediadas fora de França